パスポートの次に重要と行っても過言ではないほど、旅先で重宝するクレジットカード。旅人や世界一周を予定する人にオススメしたいクレジットカードを3枚をご紹介します。

※当サイトはプロモーションを含みます。

旅行用クレジットカード選びのコツ

海外旅行用のクレジットカードを選ぶにあたり重視するポイントは大まかに以下の4つ。

- 海外保険の充実度

- 海外キャッシング機能の有無

- ポイント還元率やマイルの獲得率

- 空港ラウンジ利用特典

その中でも特に私は海外保険の充実度を重視しています。私が海外旅行に持って行くクレジットカードの付帯保険を一覧にしてみました。自分が持っているクレジットカードの付帯保険をまとめると、どの補償が足りていないか一目瞭然。別途、海外旅行保険に入るときは、クレジットカード付帯保険で足りていない項目を重点的に補えるようにします。

Mihoの所有クレジットカード付帯保険一覧

| クレジットカード付帯保険 | |||||

| JAL・Visaカード | ANA一般カード | エポスカード一般 | リクルートカード | 楽天プレミアムカード | |

| 傷害死亡 | 1,000万円 | 1,000万円 | 3000万円 | 2000万円 | 5000万円 (自動付帯4000万円+利用付帯1000万円) |

| 傷害後遺障害 | 40〜1000万円 | 40〜1000万円 | 3000万円 | 2000万円 | 5000万円 (自動付帯4000万円+利用付帯1000万円) |

| 傷害治療 | 50万円 | ー | 200万円 | 100万円 | 300万円 |

| 疾病治療 | 50万円 | ー | 270万円 | 100万円 | 300万円 |

| 疾病死亡 | ー | ー | ー | ー | ー |

| 賠償責任 | 2000万 | ー | 3000万円 | 2000万円 | 3000万円 |

| 携行品損害 | 15万 | ー | 20万円 | 20万円 | 50万円(自動30万円+利用20万円) |

| 救援者費用 | 100万 | 100万円 | 100万円 | 100万円 | 200万円 |

| 飛行機手荷物遅延 | ー | ー | ー | ー | ー |

| 飛行機遅延費用 | ー | ー | ー | ー | ー |

旅人にオススメのクレジットカード3選

リクルートカード

年会費無料で海外旅行と国内旅行傷害保険付帯なのがポイント。

| 旅行傷害保険 | 海外 | 最高2,000万円(利用付帯) |

| 旅行傷害保険 | 国内 | 最高1,000万円(利用付帯) |

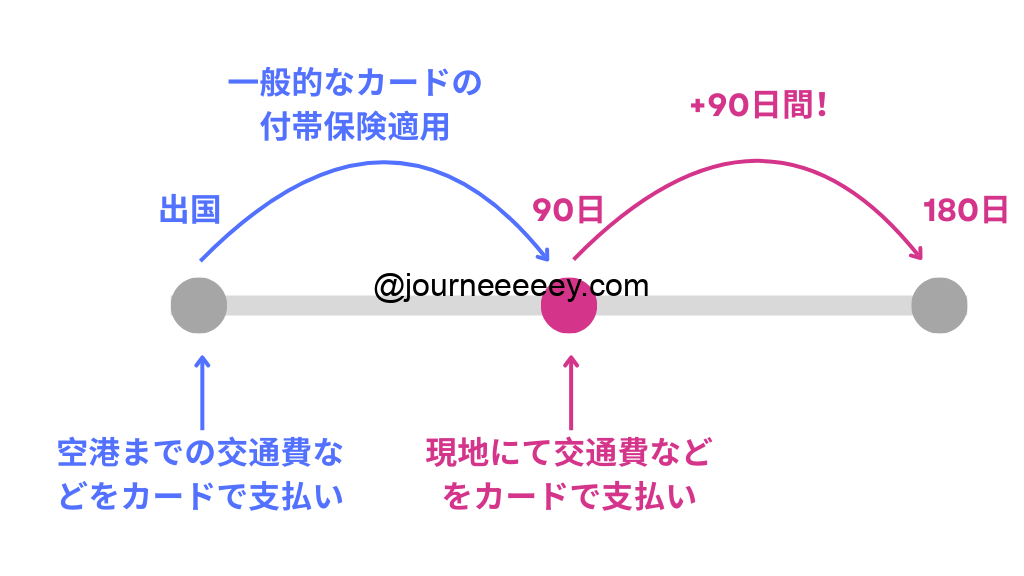

多くのクレジットカードの海外保険は自動付帯が基本(日本出発から自動で90日間)

一方、リクルートカードは利用付帯。海外で使った日から、90日間保険適用。

他のカードの保険が90日間で切れたら、リクルートカード使ってさらに90日間という使い方ができます。つまり、3ヶ月以上の海外滞在でもクレジットカードの付帯保険でカバーできるんです。

利用付帯だと面倒なイメージがありますが、リクルートカードは自由に保険期間を決めることができるので、世界一周などの長期滞在にオススメです。

エポスカード

年会費無料かつ海外旅行保険が自動付帯ということで旅人に愛されてきたエポスカードですが、

2023年に利用付帯へ変更。改悪したと思われがちですが、実は、保険金額が大幅にUPしているんです。

それに利用付帯と言っても、1円以上支払えばOKで、例えば空港に向かうための公共交通機関や海外旅行先で電車、バス、タクシーなどへの支払いも対象。

私は、空港までの交通費として、エポスカードからPASMOにチャージして適用させています。

年会費はかかりませんし、保険を目的に持って損はないカードだと思っています。

(詳細は公式HPから:エポスカード)

| 保険の種類 | 保険金額 |

|---|---|

| 傷害死亡・後遺傷害 | 最高3,000万円 |

| 傷害治療費用 | 200万円(1事故の限度額) |

| 疾病治療費用 | 270万円(1疾病の限度額) |

| 賠償責任(免責なし) | 3,000万円(1事故の限度額) |

| 救援者費用 | 100万円(1旅行・保険期間中の限度額) |

| 携行品損害(免責3,000円) | 20万円(1旅行・保険期間中の限度額) |

![]()

楽天プレミアムカード

楽天プレミアムカードの最大の魅力はプライオリティパスが無料でゲットできること。

プライオリティパスは、世界148ヵの1,300を超える空港ラウンジが無料で使えるカードです。

正規にプライオリティパス会員になろうとすると、年会費はかなりお高め。

| クラス | 年会費 | 利用料金 |

|---|---|---|

| 会員 | ||

| スタンダード | 99$ | 1回あたり35$で利用可能 |

| スタンダード・プラス | 329$ | 10回まで無料利用可能、それ以降は35$ |

| プレステージ | 469$ | 無料で使い放題 |

私は実際、世界一周中にかなりこのプライオリティパスの恩恵を受けました。学生の節約旅だったので、搭乗までの時間においしいお料理食べ放題、お酒飲み放題、快適なラウンジ環境でリラックスできるのは本当にありがたくいやしのひとときでした。

そして、楽天プレミアムカードは海外保険が自動付帯。利用付帯を適用させると更に保険金額UP。

| 保険の種類 | 保険金額 |

|---|---|

| 傷害死亡・後遺傷害 | 自動付帯:4,000万円 利用付帯:1,000万円 合計:最高5,000万円 |

| 傷害治療費用 | 自動付帯:300万円(1事故の限度額) |

| 疾病治療費用 | 自動付帯:300万円(1疾病の限度額) |

| 賠償責任(自己負担額なし) | 自動付帯:3,000万円(1事故の限度額) |

| 救援者費用 | 自動付帯:200万円(年間限度額) |

| 携行品損害(免責3,000円) | 自動付帯:30万円(年間限度額) 利用付帯:20万円合計:最高50万円(年間限度額) |

空港ラウンジ使い放題かつ、クレジットカード付帯の保険にしてはかなり高額で私がいつも大変お世話になっている楽天プレミアムカード。年会費11,000円(税込み)と聞くと少し高く感じるかもしれませんが、海外旅行にたくさん行く方でしたら、年会費以上の恩恵を受けられますし、11,000円の価値は大いにあると思います。(詳細は公式HPから:楽天プレミアムカード)

海外旅行用クレジットカード選びのコツまとめ

海外旅行にどのカードを連れて行くか迷ったらぜひ以下の4つを見てみてください。

- 海外保険の充実度

- 旅の回数が多い人は特に、旅行のたびに海外旅行保険に入るとかなり費用がかさみます。カード付帯の保険を上手に使って保険費用を抑えつつ、安心できる旅を。

- 海外キャッシング機能の有無

- 現地のATMを利用して、必要なときに現地通貨を引き出せる便利な機能。事前に多額の現金を持ち歩く必要がありません。そして、カード会社は市場の為替レートに近いレートで換算するため、海外で現金を調達するのには、クレジットカードのキャッシングを利用するのが一番お得です。

- ポイント還元率やマイルの獲得率

- ANA派?JAL派?はたまた、楽天ポイント派?リクルートポイント派?貯めたいマイルやポイントによって、最適なカードは変わってきますので、ぜひ自分好みの会社のカードを比較してみてくださいね。

- 本気でマイルをためたい人は、Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カードが良いと聞きますが何しろ年会費が49,500円(税込)と高額なのがネック。私自身、もう少し大人になったらゲットしたいカードです笑

- 空港ラウンジ利用特典

- ゴールドカード以上のステータスになると、クレジットカード付帯の「クレジットカード会社ラウンジ」を使えることが多いです。ただし高ステータスのカードを得るのには高額な年会費と年間最低購入額が一定以上でなければ持てない場合が多いですよね。そんな中、プライオリティパスは世界145か国、600を超える都市にある1,500+か所の空港が利用可能。

(参考:https://www.prioritypass.com/ja/members-benefits) - そしてプライオリティパスが無料でついてくるクレジットカードは最強なのです。

- ゴールドカード以上のステータスになると、クレジットカード付帯の「クレジットカード会社ラウンジ」を使えることが多いです。ただし高ステータスのカードを得るのには高額な年会費と年間最低購入額が一定以上でなければ持てない場合が多いですよね。そんな中、プライオリティパスは世界145か国、600を超える都市にある1,500+か所の空港が利用可能。

最後に

私自身、世界一周したときは学生だったので上記のカードにプラスして、ANA学生カード、JALカードnavi(学生専用)を持っていました。航空会社のクレジットカードなのに年会費無料。マイルの還元率は高く、TOEICのスコア提出でマイルが獲得できたり、卒業する際に継続するとマイルがもらえたりなどなど無料なのにお得な特典がつき放題で、学生でよく旅行をする方だったら、無料でマイル貯めまくりで非常におすすめです。

ぜひ、クレジットカードを最大限有効活用して旅行を楽しんでくださいね。最後までご覧いただきありがとうございました。